Sepetinizde ürün bulunmuyor.

Dr. Artunç Kocabalkan ile Sabah Yorumu: Bitcoin, Altın ve Yeni Finans Düzeni

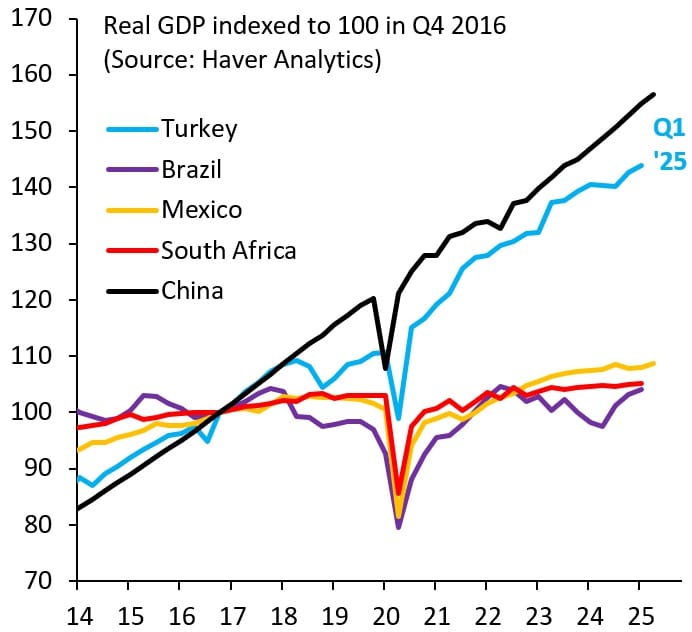

Haver Analytics verileriyle hazırlanan grafikte, 2014–2025 döneminde Türkiye, Çin, Brezilya, Meksika ve Güney Afrika’nın reel GSYH endeksleri karşılaştırılıyor (2016 Q4 = 100). Veriler, Türkiye’nin son on yılda Çin’e yakın hızda büyüdüğünü, ancak bu yüksek tempoyu sürdürmenin sık sık döviz krizleri ve devalüasyonlarla mümkün olabildiğini gösteriyor. Türkiye’nin yapısal olarak problemli olması sorun değil; seçilen büyüme hızının mevcut finansal dengelerle uyumsuzluğu.

Grafikte 2018, 2020 ve 2023 sonrası dönemlerde TL’deki sert değer kayıpları büyüme eğrisinde kırılmalarla eşleşiyor. Büyük devalüasyonlar sonrası ihracat geçici olarak canlansa da, enflasyon ve finansman maliyetleri yeniden dengelenme ihtiyacını doğurdu. Çin, 2016–2025 arasında yaklaşık %65 büyüme ile zirvede; Türkiye %40’ın üzerinde büyüme ile ikinci sırada. Brezilya, Meksika ve Güney Afrika ise düşük tek haneli büyümelerle durağan seyretti; bu nedenle kur krizleri yaşamadılar ancak potansiyel büyümeden de uzak kaldılar.

Türkiye’nin büyüme modeli, küresel finansman koşulları ve sermaye akımlarına yüksek bağımlı.ABD ve Avrupa faiz politikaları, enerji fiyatları ve jeopolitik gerilimler, bu bağımlılığı dönemsel krizlere çeviren başlıca faktörler.

Yüksek büyüme hedefi, kısa vadede siyasi ve ekonomik cazibe yaratıyor; ancak döviz istikrarı pahasına geliyor. Türkiye, sürdürülebilir büyüme için kredi genişlemesini ve döviz likiditesini eşzamanlı yönetmek zorunda.

Bu büyümenin riskleri ise şöyle sıralanıyor; Küresel faiz artışları ve dolar endeksindeki güçlenme. Enerji ithalatında fiyat şokları. Siyasi baskılarla büyüme hızının yeniden aşırı zorlanması.

Türkiye’nin son on yıldaki büyüme grafiği, yüksek hızda giden bir aracın motor ısısını sürekli zorlamasına benziyor. Hız etkileyici, ancak motorun hararet yapmaması için periyodik soğutma (devalüasyon) gerekiyor. Sürdürülebilir yolculuk için ya hız ayarlanmalı ya da motorun soğutma sistemi kalıcı olarak güçlendirilmeli.