Sepetinizde ürün bulunmuyor.

Petrol Piyasasında Kritik U-Dönüşü: ABD’den Rus Petrolüne Yeşil Işık

“Para Politikası Kurulu’nda yakında çoğunluk bizde olacak!” (Donald J. Trump, 26.08.2025)

Sosyal medyada ekonomiye dair yorumlarıyla öne çıkan e507, Trump’ın bu açıklamasını işaret ederek Fed bağımsızlığının yeniden masada olduğunu hatırlattı. Gerçekten de ABD Başkanı, faiz kararlarını veren 12 üyeli Para Politikası Kurulu’nun dört koltuğunu doldurdu ve kalan üyeleri tehdit ya da siyasi baskıyla hizaya sokabileceğinin sinyalini veriyor.

Trump’ın hedefi net: faizleri indirmek, konut piyasasını canlandırmak, tüketicinin moralini yükseltmek. Piyasalar da şimdilik bu söze inanıyor. Borsa, altın ve kripto “ucuz para” beklentisiyle pozitif fiyatlıyor; uzun vadeli tahvil faizleri ise sadece sınırlı tepki veriyor. Riskin fiyatlaması ötelenmiş durumda.

Ancak kredi piyasaları başka bir matematikle çalışıyor. Fed’in gecelik faizini zorla indirmeniz, mortgage faizlerini düşürmeye yetmeyebilir. Çünkü uzun vadeli faizlerdeki risk primi, piyasanın güvenini kaybettiğinizde artar. Sonuç: Kredi kanalı tıkanabilir.

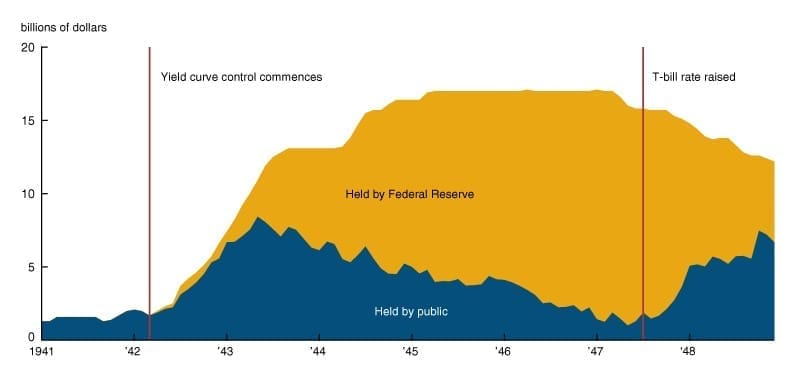

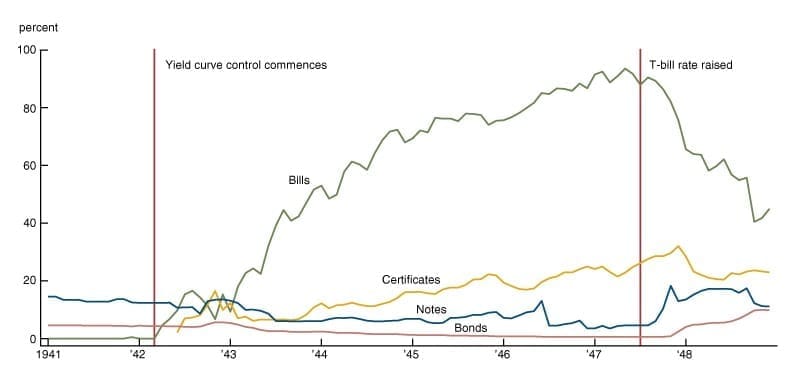

Bugünkü merkez bankası bağımsızlığı, tarihsel bir kural değil; 1951’deki “Fed – Hazine Anlaşması”yla kazanılmış bir lüks. İkinci Dünya Savaşı sırasında ABD’de tıpkı bugün konuşulan “verim eğrisi kontrolü” (YCC) uygulanıyordu: Hazine bonosu %0,75, tahvil %2,5 faizle tavan yapıyor, Fed bu oranları korumak için sınırsız alım yapıyordu. Tüm iç borcun %80’i Fed bilançosuna geçmişti.

Yani Trump’ın düşüncesi tarihte yok değil: para politikasını bütçenin finansman aracı yapmak. Ama o düzenin bedeli de yüksekti: %21’lere varan enflasyon. Bugün de benzer bir senaryonun tek farkı, savaş değil seçim ekonomisi.

Trump’ın baskısı gerçekleşirse Fed’in masada üç aracı var:

Ama şu an Fed tam tersini yapıyor: bilanço küçültüyor (QT). Yani yön tersine dönmeden Trump’ın vaat ettiği ucuz krediler gelmeyecek.

Trump’ın bu yaklaşımı, sadece iç politika değil; aynı zamanda dış ticaret dengelerini de kapsıyor. “Cari açığı azaltmak, içeriye kapanmak” stratejisinin finansal tabanı faiz baskısı olacak. Doların prestiji ise yara alabilir. Fed bağımsızlığının zedelenmesi, küresel rezerv para statüsünü orta vadede tartışmaya açar.

Risk varlıkları bu süreçte her iniş-çıkışta Trump’ın ağzına bakacak. Ama 30 yıllık tahvil faizi %5,7’ye dayandığında Trump “tersini kastetmiştim” diyebilir. Çelişkiyi yönetmek, piyasa açısından en az faiz indiriminin kendisi kadar önemli olacak.

Trump’ın ifadesi, Fed bağımsızlığını bir kez daha siyasi ajandanın göbeğine yerleştirdi. Tarihsel hafıza, bunun sonuçlarının ağır olduğunu söylüyor. Piyasalar şimdilik “ucuz para” vaadini alkışlıyor. Ama orta-uzun vadede, bu yolun sonunda hem doların itibarı hem de küresel finansal istikrar sorgulanacak.

e 507 de paylaşımını şöyle bitiriyor: “Dünya ekonomisini en az 3 yıl daha stresli ama absürt, çetrefilli ama fantastik bir yol bekliyor.“