Sepetinizde ürün bulunmuyor.

Petrodolar Yükselişi Altını ve Borsaları Vurdu: Gözler 09.30’da Economist TV’de

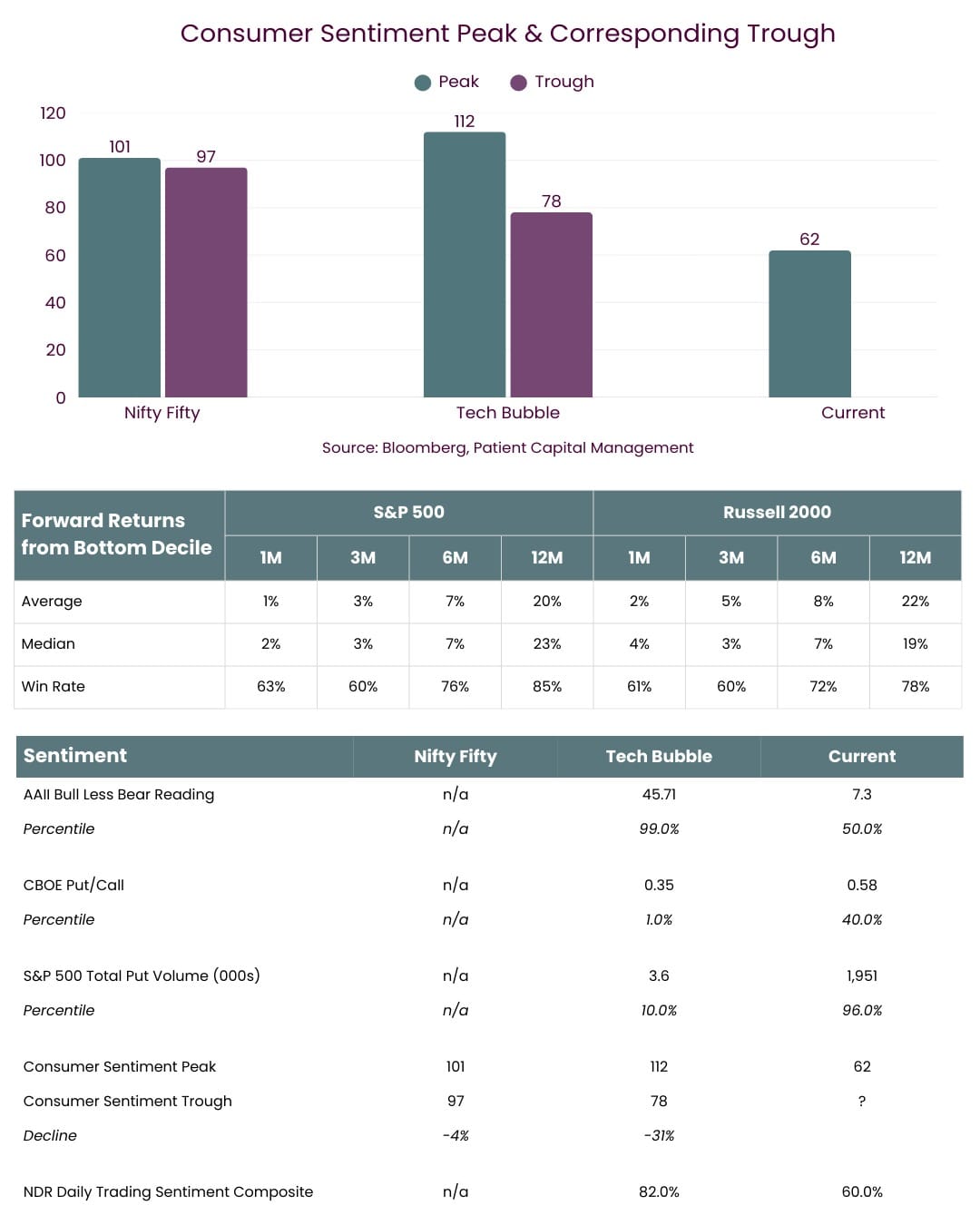

Son haftalarda piyasaların en çok tartıştığı soru, ABD hisse senetlerinin aşırı değerlenme sürecine girip girmediği. Tarihsel analoji, 1973 “Nifty Fifty” dönemi ile 2000 teknoloji balonunu işaret ediyor. Ancak makro göstergeler bugünün dinamiklerinin geçmişteki zirve öncesi tablolarla örtüşmediğini söylüyor.

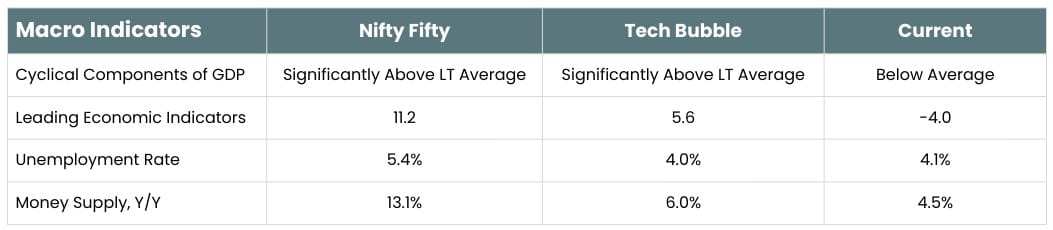

GSYH’nin çevrimsel bileşenleri – dayanıklı tüketim, sabit yatırım ve konut harcamaları – ortalamanın altında seyrediyor. Bu durum, 1972 ve 2000’de olduğu gibi aşırı ısınma belirtilerinin aksine, daha temkinli bir büyüme yapısına işaret ediyor. Aynı tablo Conference Board’un Öncü Ekonomik Göstergeler Endeksi’nde de görülebiliyor; endeks 2023 sonlarından itibaren yukarı yönlü olsa da hâlâ negatif bölgede. Tarihsel olarak bu veri seti, resesyon veya piyasa zirvesi öncesinde pozitife dönmüştü.

[Grafik 1 – Consumer Sentiment Peak & Trough]

İleriye dönük maliyet bazlı göstergeler, önümüzdeki yıl hem imalat hem de öncü göstergelerde daha yüksek bir eğilim beklenmesi gerektiğini gösteriyor. Bu da “zirve” senaryosu ile çelişiyor.

[Grafik 2 – Macro Indicators]

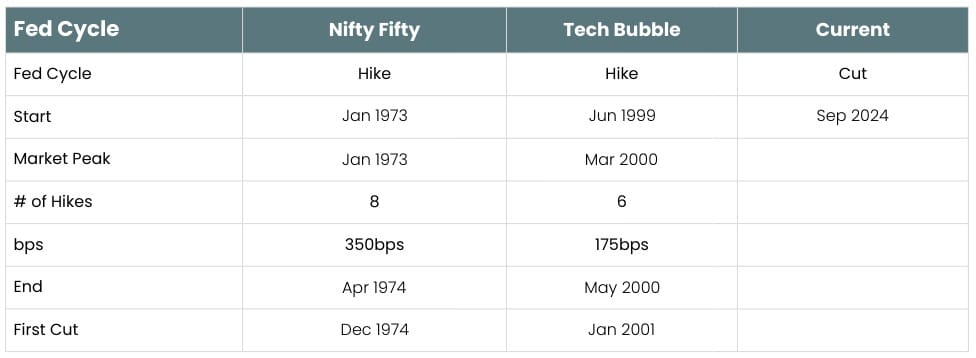

Hem 1973 hem de 2000 zirveleri Fed’in faiz artırma döngüsü ile çakışmıştı. Ocak 1973’te piyasa, ilk faiz artışından 3 gün önce zirve yapmış; Fed 2 yıl boyunca indirime gitmemişti. Teknoloji balonunda ise ilk faiz artışı Haziran 1999’da geldi ve zirveye giden sürecin başlangıcı oldu. Bugün ise Fed “beklemede” ve vadeli işlemler 2026 sonuna kadar faiz artışı ihtimalini %0 olarak fiyatlıyor. Eylül’de faiz indirmesinin %88 ihtimalle gerçekleşmesi, sonbaharda toplam iki indirim beklentisi var.

[Grafik 3 – Fed Cycle]

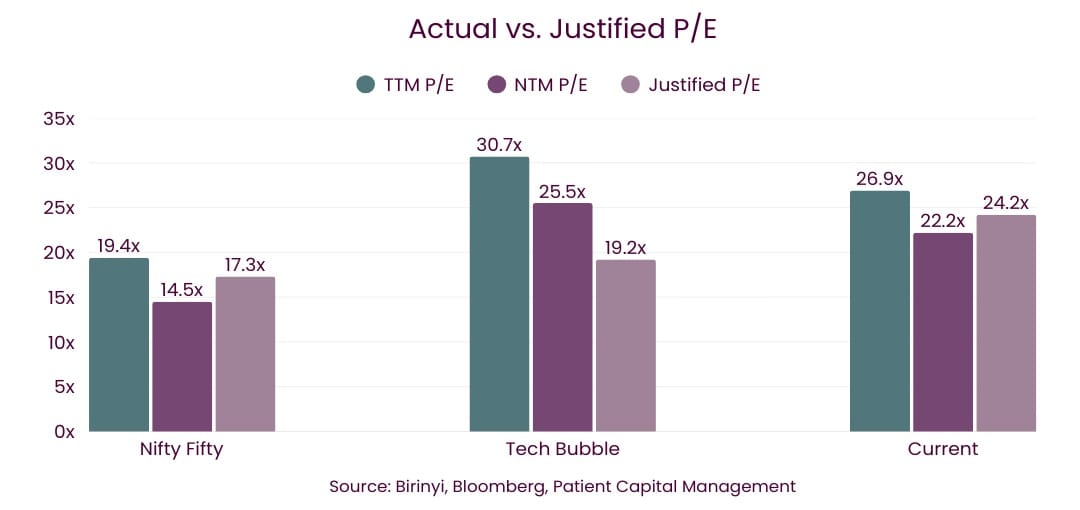

Aradaki %15’lik farkın ötesinde, bugünün kâr marjları %60 daha yüksek, özkaynak kârlılığı %10 daha güçlü. Tahvil çarpanına göre bakıldığında da fark belirgin: 2000’de hisseler tahvillere göre 10 kat pahalıydı, bugün ise sadece 1 kat pahalı. Teorik “haklı F/K” hesabı bugünün 24x seviyesini işaret ediyor; mevcut 22x bu açıdan bile makul sayılabilir.

[Grafik 4 – Actual vs Justified P/E]

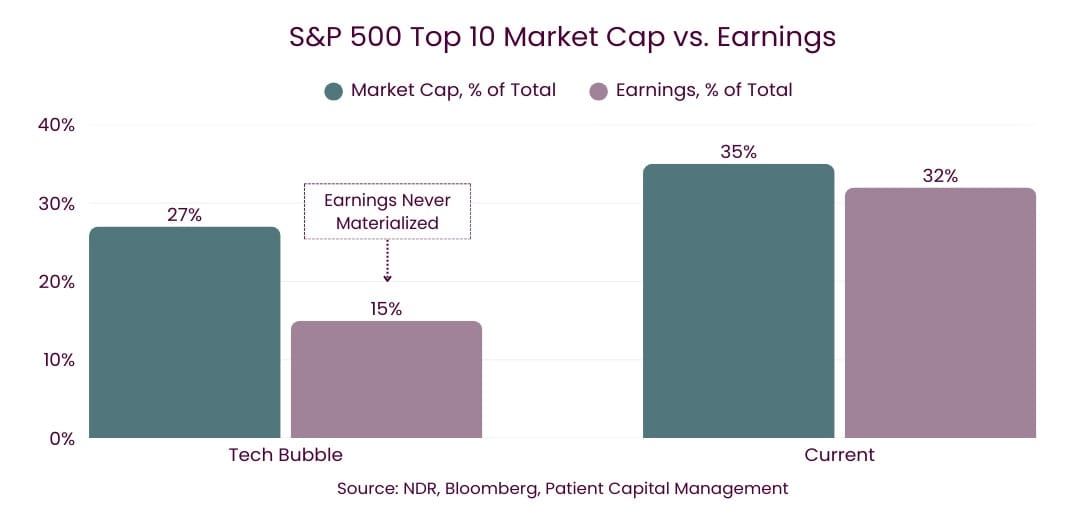

2000 yılında en büyük 10 hissenin endeks ağırlığı, kâr katkısının neredeyse iki katıydı (%27 ağırlık vs %15 katkı). Beklenen kârlar gerçekleşmeyince balon patladı. Bugün ise top-10 şirketlerin ağırlığı (%35) ile kâr katkısı (%32) uyumlu.

[Grafik 5 – SPX Top 10 Market Cap vs Earnings]

Ortalama çarpan 38,3x olsa da, Tesla’nın 145x gibi aşırı değerlemesi veriyi bozuyor. Tesla çıkarıldığında top-10’un çarpanı 26,5x, yani 2000 zirvesinin %25 altında. Üstelik sermaye getirileri 2 kat daha yüksek.

[Grafik 6 – SPX Top 10 ROIC vs P/E]

Bugünkü tablo, bir balon şişmesinden çok ağır bir geminin rüzgârla yol alışına benziyor. Yön istikrarlı, hız kontrollü, rüzgârın kesilmesi halinde bile gemi uzun süre ivmesini koruyabilecek güçte. Fakat dümen sert kırılırsa – yani Fed ya da jeopolitik dengeler aniden değişirse – aynı gemi hızla rotasından sapabilir.