Sepetinizde ürün bulunmuyor.

Nahçıvan’da Patlama: İran–Azerbaycan Hattında Yeni Kriz Riski

● ABD finans sistemindeki “likidite krizi” aslında para eksikliğinden değil, paranın kimde olduğu ve nasıl dolaştığı meselesinden kaynaklanıyor.

● Fed’in QT politikası, Hazine’nin devasa borçlanması ve repo piyasasındaki talep baskısı birleşince sistemin damarları tıkanmaya başladı.

● Çözüm kısa vadede Fed’in yeniden bilanço büyütmesi olabilir, ancak bu uzun vadede vergi yükü ve finansal dengesizlik riskini artırıyor.

Piyasalarda “likidite krizi” denince genellikle akla gelen şey, ortada para kalmaması olur. Oysa ABD finans sisteminde yaşanan durum, para arzının tükenmesinden çok, paranın yanlış yerde birikmesi.

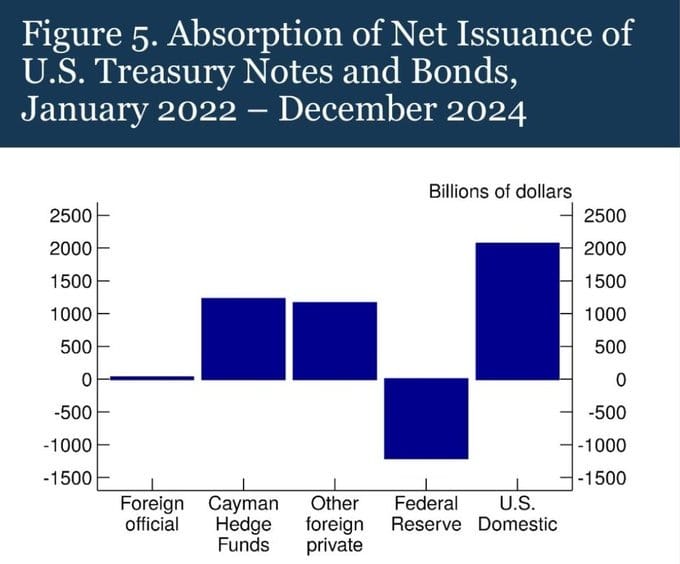

Eski Fed çalışanı J. Wang, bu sürecin arz değil talep yönlü bir krize dönüştüğünü söylüyor. Yaklaşık 2 trilyon dolara yaklaşan bütçe açığı — yani Hazine’nin borçlanma ihtiyacı — büyük ölçüde hedge fonlar ve spekülatörler tarafından finanse ediliyor. Bu yatırımcılar, “basis trade” denilen bir stratejiyle uzun vadeli tahvilleri alıp kısa vadeli tahvil vadeli kontratlarını satıyorlar.

Bu işlem türü tahvil talebini artırıyor; ancak talebin büyük kısmı repo piyasasında fonlandığı için sistemde stres yaratıyor. Başka bir deyişle, piyasada likidite var ama bu likidite pahalı hale geliyor.

Wang’ın teorisine göre sorun şuradan büyüyor: Para piyasası fonları uzun süre ters repo işlemleriyle sisteme nakit sağlıyordu. Ancak yükselen kısa vadeli tahvil getirileri ve Fed’in niceliksel sıkılaştırma (QT) adımları, bu fonların yönünü değiştirdi.

Sonuç: Repo piyasasında fonlama maliyetleri arttı. Likidite ihtiyacı ticari bankalara yöneldi ama bu bankalar, regülasyonlar ve kendi bilançolarındaki nakit sınırları nedeniyle istikrarlı kaynak sağlayamaz hale geldi.

Bu sırada ABD hükümetinin kapanması da krizi derinleştirdi. Kamu harcamaları durduğu için Hazine hesabı şişti; bu da sistemden rezerv çekilmesi anlamına geliyor. Rezervlerin azalması, bankaların bilançolarındaki nakit sıkışıklığını artırıyor.

Bu tablo bir başka kavrama işaret ediyor: fiskal dominans. Yani para politikasının yönünü artık Merkez Bankası değil, kamu maliyesi belirliyor. Hazine’nin borçlanma biçimi ve harcama temposu, Fed’in adımlarını fiilen sınırlıyor.

Eğer süreç böyle devam ederse, Fed’in atacağı adımlar “kozmetik” düzeyde kalabilir. Wang’a göre bu, Fed bilançosunun kontrolünün Hazine’ye geçmesi anlamına gelir — ki bu, bağımsız para politikası döneminin fiilen bitişidir.

2019’daki repo krizinde Fed, “standing repo facility (SRF)” adı verilen acil likidite kanalını devreye almıştı. Bugün bu pencere tekrar rekor düzeyde kullanılmaya başlandı.

SRF, sistemdeki geçici likidite sıkışmalarını gidermek için tasarlanmıştı; ama kalıcı hale gelirse, bu Fed’in “bilanço yeniden büyütmeye mecbur kaldığı” anlamına gelir.

Benzer şekilde, “iskonto penceresi” de hızla büyüyor. Kurum isimleri gizli olsa da piyasadaki her profesyonel bilir ki, bir banka bir sabah ortadan kayboluyorsa, o kurum muhtemelen bu pencerelerden birinde işlem yapıyordur. Bu yüzden, piyasada bu kanallara başvurmak “lekelenmek” olarak görülür.

Wang’a göre çözüm Fed’in bilançosunu genişletmesinden geçiyor — hatta bunun için “1 trilyon dolar”lık bir hamle gerekeceğini söylüyor. Ancak bu, sistemden kaliteli teminatın (örneğin kısa vadeli hazine tahvillerinin) çekilmesi demek.

Bu durumda da “SOFR–IORB spreadi” yeniden açılacak, yani kısa vadeli fonlama oranları üzerinde yeni bir baskı oluşacak.

Bu göstergede zaten haftalardır stres var. SOFR, bankalara ödenen rezerv faizinin altında kalmaya devam ediyor — bu da, piyasada para olsa bile eşit dağılmadığını gösteriyor.

Kısacası sorun “para yok” değil, para doğru ellerde değil. Para piyasası fonlarında 7,5 trilyon dolar bekliyor; ancak bankalar bu kaynağı verimli şekilde dağıtamıyor. Fed’in QT politikası, rezervlerin sistem içinde yoğunlaşmasına yol açtı.

Bu durumda iki yol kalıyor:

İkinci seçenek giderek daha fazla konuşuluyor — ama bunun bedeli var. Fed her rezerv artışında bu rezervlere faiz ödüyor ve bu, sonuçta vergi verenin cebinden çıkan bir maliyet.

Bugün yaşananları klasik anlamda bir kriz olarak değil, finansal sistemin yapısal kusuru olarak okumak gerekiyor.

Fed’in amacı SRF’yi geçici bir güvenlik supabı olarak tutmak; ancak bu pencere kalıcı hale gelirse, sistemin maliyeti topluma yayılacak.

Yani, yüksek rezervlerle yaşamak kısa vadede istikrar getirse de, uzun vadede sürdürülebilir olmayan bir denge yaratıyor.

Bu tablo bize şunu söylüyor:

Likidite krizleri, paranın bittiği değil, paranın sıkıştığı anlardır. Ve bu sıkışıklığın çözümü, Fed’in bilançosunda değil — sistemin tasarımında yatıyor.