Sepetinizde ürün bulunmuyor.

Borsa Uyuyor Sanan Yanılır: Asıl Hikâye Öldürücü Konsolidasyon

Küresel faiz döngüsünün yavaşladığı bir dönemde, yatırımcıların odağında Türk Lirası’nın sunduğu getiri avantajı yer alıyor. Ancak artan siyasi riskler, enflasyonda beklenen düşüş süreci ve Merkez Bankası’nın faiz politikası, bu avantajın sürdürülebilirliğini tartışmaya açmış durumda.

2025 yılına yaklaşırken, önde gelen yatırım bankaları ve uluslararası kuruluşlar Dolar/TL tahminlerini güncelledi. Bu tahminler, hem Türk Lirası’nın carry trade açısından cazibesine hem de kurun yıl sonunda hangi seviyelerde dengelenebileceğine dair önemli sinyaller içeriyor.

Raporlarda öne çıkan ortak başlıklar arasında; faiz indirimi döngüsünün zamanlaması, rezerv pozisyonu, iç talep görünümü ve jeopolitik gelişmelerin etkisi dikkat çekiyor. Finansal kurumların beklentileri birbirinden farklı olsa da, yatırım kararlarını şekillendiren temel veriler aynı çerçevede toplanıyor.

Aşağıda, 2025 yılına ilişkin güncel Dolar/TL beklentilerini, her kurumun yayınladığı resmi veriler doğrultusunda ayrı başlıklar altında bulabilirsiniz.

BofA, Türkiye Cumhuriyet Merkez Bankası’nın Ocak ayında 250 baz puanlık bir faiz indirimi daha yapacağını ve yıl sonunda politika faizinin %30’a kadar düşeceğini öngörüyor. Raporda faiz indirimlerinin devam etmesine rağmen TL’nin pozitif reel faiz sunduğu sürece cazip kalacağı belirtiliyor. 2025 yıl sonu dolar tahmini ise 44’ten 41’e düşürüldü. Enflasyonun yılın ilk çeyreğinde zirve yapacağı ve TL’nin değer kazanım hızının azalacağı öngörülüyor. Ancak olası gecikmiş faiz indirimi senaryolarında ekonomide sert iniş riski bulunduğu da vurgulanıyor.

ABD’nin en büyük bankalarından JPMorgan, 2025’in sonunda Dolar/TL kurunun 45,50 seviyesine ulaşabileceğini tahmin ediyor. Raporda, Türkiye’de uygulanan sıkı para politikalarının etkisiyle enflasyonun %26’ya kadar düşebileceği belirtiliyor. Ancak kurun aynı oranda sakinleşmeyeceği, bu yüzden nominal bazda döviz artışının devam edeceği öngörülüyor. JPMorgan ayrıca Borsa İstanbul’da bazı hisselere yönelik ilginin artabileceğine dikkat çekiyor. Faiz indirimi takvimi, kur hareketleri açısından kilit bir rol oynayacak.

Morgan Stanley, TL’nin yüksek faiz avantajı sayesinde carry trade açısından cazibesini koruyacağını belirtiyor. Kurum, 2025 sonu için dolar/TL tahminini 41 olarak açıkladı. 2026 sonu tahmini ise 44 TL. Dolar endeksinde ılımlı bir düşüş beklenirken, gelişen ülke para birimlerinde yatay bir seyir öngörülüyor. Ayrıca euro/dolar paritesinde de beklentiler aşağı yönlü revize edildi. TL’nin güçlü kalması için faiz avantajının korunması gerektiği vurgulanıyor.

Goldman Sachs, 12 ay sonrası için dolar/TL kurunu 42 TL olarak öngörüyor. Banka, TCMB’nin rezerv yönetimi ve gerektiğinde faiz döngüsüne ara verme kapasitesiyle, dolarizasyon riskini yönetebileceğini savunuyor. Özellikle 174 milyar dolara ulaşan brüt rezervler ve swap hariç net rezervlerdeki artış, bu görüşün temel dayanakları arasında yer alıyor. Raporda Nisan ayında 250 baz puanlık olası bir indirim de masada. Genel görünümde lirada ani değer kaybı öngörülmüyor.

Alman devi Deutsche Bank, 2025 sonu için Dolar/TL beklentisini 43 TL olarak paylaştı. Enflasyon tahmini ise önceki %26 seviyesinden %28’e yükseltildi. Politika faizinin Nisan ayına kadar %40’a düşeceği öngörülürken, yıl sonunda %32,5 seviyesinde kalacağı belirtiliyor. 2026 sonu dolar tahmini ise 49 TL olarak açıklandı. Analistler, enflasyonla mücadelede istenilen hızın yakalanmasının zor olabileceğini belirtiyor.

HSBC, 2025 sonu için Dolar/TL beklentisini 41–43 TL aralığında tutuyor. Ancak son siyasi gelişmelerin ardından bu tahminin üzerinde riskler oluştuğunu ifade ediyor. Raporda, TL’nin destekleyici faktörlerinde kırılma yaşanırsa, kurun daha yukarı tırmanabileceği belirtiliyor. Özellikle İmamoğlu’nun gözaltına alınması sonrasında para politikasına yönelik güvenin test edilebileceği vurgulanıyor. Enflasyonun hızla yükselebileceği riskine karşı dikkatli olunması gerektiği uyarısı yapılıyor.

Commerzbank, 2025 sonu Dolar/TL tahminini 38 TL’den 42 TL’ye yükseltti. 2026 için ise yeni tahmin 46 TL. Banka, İmamoğlu’nun gözaltına alınmasının ardından artan siyasi tansiyonun, TL üzerinde aşağı yönlü baskı oluşturduğunu belirtiyor. Liraya müdahale ve yönetimin maliyetli hale geldiği; bu durumun enflasyonu yeniden yukarı çekebileceği uyarısı yapılıyor. Siyasi istikrarsızlığın kur üzerindeki etkisine dikkat çekiliyor.

Uluslararası kredi derecelendirme kuruluşu S&P, 2025 yılı sonunda Dolar/TL kurunun 43 TL olacağını tahmin ediyor. Yıl sonu enflasyon beklentisi %33, politika faiz tahmini ise %38. Kurum, büyümenin %2,7 ile sınırlı kalacağını ve Türkiye’nin birkaç yıl daha çift haneli enflasyonla mücadele etmek zorunda kalacağını öngörüyor. 2026 için kur tahmini ise 48 TL. Makroekonomik göstergelerle tutarlı ve temkinli bir yaklaşım benimsenmiş durumda.

ING, son siyasi gelişmelere rağmen TCMB’nin döviz istikrarını sağlama kapasitesine sahip olduğunu vurguluyor. 12 ay sonrası için Dolar/TL tahminini 45,80 TL olarak belirleyen kurum, kısa vadede kurda daha ılımlı bir seyir öngörüyor. 1 ay sonrası için 38,50 TL, 3 ay sonrası için 39,70 TL, 6 ay sonrası için 41,60 TL beklentisi paylaşıldı. Hazine ve Maliye Bakanı Şimşek’in program sadakati, güven unsuru olarak öne çıkıyor. TL’deki zayıflamanın sınırlı kalabileceği belirtiliyor.

IMF, Türkiye’nin kur rejimini artık “sürünen kur” olarak sınıflandırıyor. Kurumun son raporunda, 2025 yıl sonu için Dolar/TL tahmini 45,2 TL olarak yer aldı. Ortalama kur tahmini ise 41,8 TL. Enflasyon beklentisi %31, büyüme tahmini ise %2,7 seviyesinde. IMF, enflasyonun uzun süre çift haneli kalacağını ve kur üzerindeki baskının süreceğini öngörüyor. OVP tahminleriyle IMF senaryoları arasında ciddi farklar dikkat çekiyor.

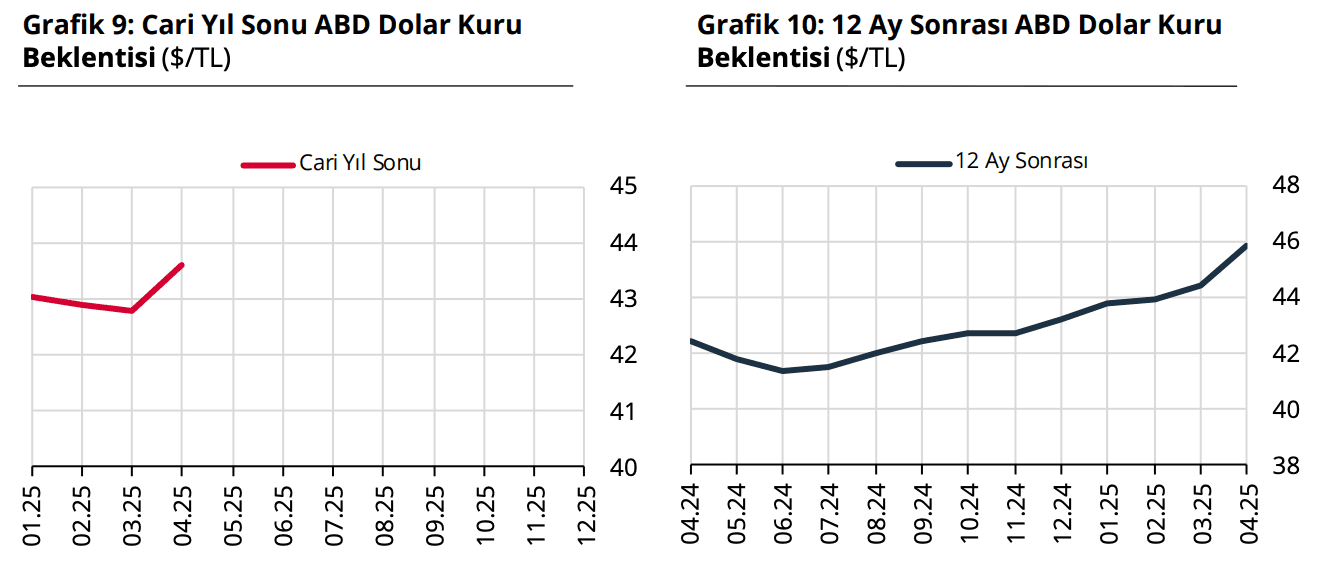

TCMB’nin düzenli olarak yayımladığı Beklenti Anketi’nde, piyasa katılımcılarının 2025 yıl sonu Dolar/TL tahmini 43,60 TL olarak ölçüldü. Bir önceki anket döneminde bu rakam 42,79 TL idi. 12 ay sonrası döviz kuru beklentisi ise 45,85 TL olarak belirlendi. Katılımcılar, dezenflasyonun kademeli olacağını, ancak yıl sonunda TL’nin yeniden değer kaybı yaşayabileceğini öngörüyor.

| Kurum | Dolar/TL Tahmini (2025 Yıl Sonu) |

|---|---|

| BofA | 41,00 |

| Morgan Stanley | 41,00 |

| HSBC | 42,00 (41–43 aralığının ortalaması) |

| Goldman Sachs | 42,00 |

| Commerzbank | 42,00 |

| Deutsche Bank | 43,00 |

| S&P | 43,00 |

| TCMB (Anket) | 43,60 |

| JPMorgan | 45,50 |

| IMF | 45,20 |

| ING | 45,80 |

| Ortalama | 43,20 TL |

Türk Lirası Mevduatları Dolar Bazında Hâlâ Cazip mi?

Vadeli Türk Lirası (TL) mevduat ürünleri, mevcut piyasa koşullarında yatırımcılara yıllık net bazda %48–50 oranında getiri sunmaktadır. Bu oran, bileşik getiriler dikkate alındığında %60 seviyelerine ulaşmaktadır. Finans kuruluşlarının ortalama döviz kuru tahminleri esas alındığında, 2025 yılı sonunda USD/TRY kurunun 43,20 seviyesine ulaşması öngörülmektedir. Bu tahminler doğrultusunda, yılın kalan 7 aylık döneminde TL mevduat yatırımının yaklaşık %32–34 seviyesinde nominal getiri sağlaması beklenirken, aynı dönemde döviz kurunun %12 civarında bir artış göstermesi öngörülmektedir (USD/TRY kuru 38,64 olarak baz alınmıştır). Bu veriler ışığında, TL cinsinden mevduat yatırımının yılın kalanında dolar bazında yaklaşık %18 oranında reel getiri sağlayabileceği hesaplanmaktadır. Sonuç olarak, yüksek faiz getirisi ve sınırlı kur artışı beklentisi dikkate alındığında, Türk Lirası mevduatları, dolar bazında da cazibesini korumaya devam etmektedir. TL varlıklar, özellikle risk iştahı yüksek olmayan yatırımcılar için kısa vadede alternatif bir değer koruma aracı olarak öne çıkmaktadır.

Not: Yukarıda yer alan tahminler farklı zamanlarda farklı kaynaklardan yayımlanmış raporlardan derlenmiş olup hiçbiri yatırım tavsiyesi niteliğinde değildir.